Správa a ověřování daňových identifikátorů, jako je VAT, představuje klíčový prvek mezinárodního obchodu, který zásadně ovlivňuje efektivitu a zákonnost obchodních transakcí. Tento článek se zabývá důležitostí VAT v globálním obchodním prostředí, jeho strukturováním a specifiky. Pochopení a správné používání VAT je nezbytné pro zajištění bezproblémového podnikání na mezinárodním trhu a pro minimalizaci rizik spojených s daňovými nesrovnalostmi.

Úvod

V oblasti mezinárodního obchodu se správa a ověřování daňových identifikátorů stává nezbytnou součástí administrativních procesů. Jedním z klíčových identifikátorů je VAT, což je zkratka pro Value Added Tax, tedy daň z přidané hodnoty. Daň z přidané hodnoty (VAT) představuje jednu z nejrozšířenějších forem spotřební daně na světě a má zásadní význam pro globální obchodní vztahy. Jako nepřímá daň se uplatňuje na každé úrovni dodavatelského řetězce, přičemž její konečná zátěž spočívá na bedrech spotřebitelů. Tento článek se zaměřuje na význam VAT, jeho strukturu a specifika, a také na možnosti ověřování tohoto identifikátoru prostřednictvím systému VIES (VAT Information Exchange System) v rámci Evropské unie.

Identifikace VAT ID

VAT (Value Added Tax) je ekvivalentem českého DIČ (daňové identifikační číslo) a slouží jako klíčový identifikátor pro subjekty registrované k platbě DPH. Každá společnost, která se účastní přeshraničního obchodu v rámci EU, musí disponovat platným VAT ID. Toto identifikační číslo je tvořeno kódem země následovaným sérií 8 až 12 znaků, které obvykle odkazují na identifikační číslo společnosti nebo podnikající osoby.

VAT v mezinárodním obchodě

V rámci Evropské unie i mimo ni je VAT klíčovým prvkem obchodních transakcí, který zajišťuje, že produkty a služby podléhají zdanění ve správné jurisdikci. Zatímco princip fungování VAT je podobný v různých zemích, jeho praktická aplikace a specifika se mohou výrazně lišit. Podnikatelé, kteří obchodují se zahraničními partnery, musí rozumět nejen základním principům této daně, ale i pravidlům platným v příslušných zemích, aby se vyhnuli dvojímu zdanění a zajistili dodržení všech zákonných povinností.

Jednou z možností, jak se vyhnout dvojímu zdanění, je registrace jako plátce DPH v zemi, kde se obchodní transakce uskutečňuje. Alternativně lze využít status identifikované osoby k DPH, který je určen pro subjekty, které běžně nejsou plátci DPH, ale provádějí přeshraniční plnění. Tímto způsobem je zajištěno, že VAT bude správně odvedena a nebude duplicitně zdaněna v různých zemích.

Ověřování VAT ID

Ověřování platnosti VAT ID se stává nezbytností zejména v případě přeshraničních transakcí, kde je nutné zajistit, že obchodní partner je skutečně registrovaným plátcem DPH. Nejjednodušší a nejspolehlivější způsob ověření VAT ID v rámci Evropské unie představuje systém VIES (VAT Information Exchange System). Tento systém umožňuje rychlé a efektivní ověření platnosti VAT ID prostřednictvím přímého dotazu do databáze daňových správ jednotlivých členských států. Při obchodování mimo EU je ověření složitější, neboť neexistuje centrální databáze a je třeba se obracet na místní registry nebo jiné dostupné zdroje.

Praktické aplikace a využití systémů

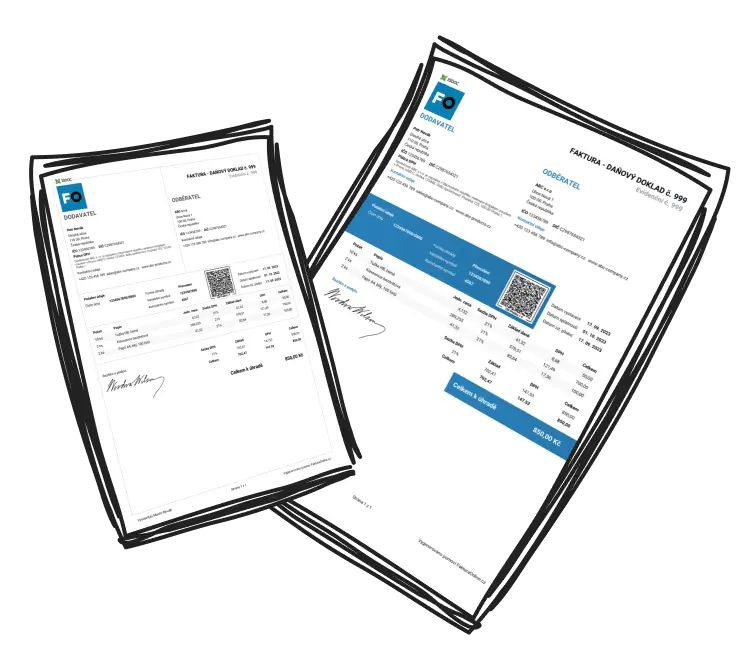

Ověřování VAT ID je nezbytné nejen pro firmy obchodující v rámci EU, ale i pro společnosti, které realizují obchody se subjekty mimo EU. V takových případech je ověření složitější, jelikož neexistuje centrální databáze mimo EU, a je tedy nutné spoléhat na lokální registry a další dostupné zdroje. Příkladem praktického využití je situace, kdy česká firma exportuje zboží do Německa a před odesláním faktury ověřuje VAT ID svého obchodního partnera přes VIES, aby se ujistila o jeho platnosti a předešla případným problémům s finančními úřady.

Závěr

Správná správa a ověřování VAT jsou klíčové pro efektivní a bezproblémové fungování mezinárodního obchodu. Firmy musí dbát na to, aby jejich fakturace odpovídala legislativním požadavkům, a systém VIES jim v tomto ohledu poskytuje důležitou podporu. V případě obchodních vztahů mimo EU je třeba věnovat zvýšenou pozornost ověřování a zajistit si správnost údajů z dostupných zdrojů.

Správa daně z přidané hodnoty v mezinárodním obchodě vyžaduje nejen znalosti právních předpisů, ale také praktické dovednosti v oblasti fakturace a daňové správy. Pochopenífungování VAT, správná identifikace a ověřování VAT ID jsou klíčové kroky k úspěšnému a zákonnému podnikání na globálním trhu. V současném komplexním daňovém prostředí je nezbytné, aby podnikatelé a firmy věnovali náležitou pozornost všem aspektům spojeným s VAT, aby zajistili svou konkurenceschopnost a minimalizovali rizika spojená s daňovými nesrovnalostmi.